一家劣迹斑斑的公司——连年财务造假、大股东违规占用巨额资金、隐瞒关联交易、业绩深陷泥潭……

然而,公司在近乎面值退市的边缘,却被“神秘资金”硬生生拉起,股价一度接近翻倍。

监管层言犹在耳:“强制退市和主动退市,下一步都要加大力度。”“造假欺诈、操纵市场、内幕交易等违法行为,都要严厉打击。”

这背后,究竟是谁在主导?

濒临面值退市,股价离奇大涨

3月20日,截至午间收盘,ST华铁跌0.66%,报1.50元/股。

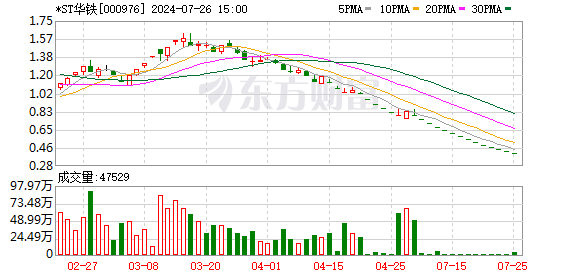

3月18日,ST华铁迎来大涨后的最新跌停。在此前的22个交易日中,ST华铁录得12个涨停板。其中,2个为“地天板”。股价从前期的低点0.88元/股,一路攀升至1.62元/股,创下近期盘中新高。

短短一个月内,本应遭遇“滑铁卢时刻”的ST华铁,股价却大涨84.09%。

此番股价暴涨前,ST华铁股价轮番下挫,一度连续5个交易日的收盘价低于1元面值,濒临面值退市。

从交易情况看,ST华铁的日成交量在显著上升。

吊诡的是,ST华铁股价大涨的前夜,监管层已经在“预罚单”中明确定性公司财务造假,并计划对公司相关负责人重罚——不仅计划开出2630万元的罚单,还拟决定对实控人采取终身证券市场禁入措施。

在上述“罚单”开出之后,深交所也在一周之内(2月19日、2月26日)连续发出两份关注函,但似乎都没有阻挡住资金的“热情”。

两份关注函开出的当日、次日,ST华铁的股价依然涨停。

资金猛炒,牛散跑了吗?

什么资金在硬拉ST华铁?

梳理龙虎榜数据可以看出,近一个月,前十大营业部中,东方财富证券“拉萨天团”赫然在列,共计5个营业部上榜。

除东方财富证券“拉萨天团”外,华金证券安徽分公司席位也非常活跃。今年来,该席位四次跻身ST华铁的龙虎榜。近一个月,该席位从ST华铁净卖出近1000万元。

华金证券安徽分公司席位还是“火中取栗”的“高手”。不久前,该席位也在*ST红相、*ST榕泰的龙虎榜上频繁现身。

此外,国金证券深圳湾一号证券营业部等席位,也是知名的游资席位。

值得一提的是,ST华铁的股东榜单上曾有牛散出没。

资料显示,2023年三季度末,ST华铁的第十大股东是新进榜单的“魏巍”,持股880.74万股,占总股本的0.55%。

“魏巍”是市场中的知名牛散,有“定增达人”称号,经常“大手笔”参与上市公司的定增,并时常“力压”机构投资者。另有分析称,结合历史数据来看,“魏巍”更偏爱慢牛股和潜伏重组题材股。

粗略估算,“魏巍”的持股均价在2元/股附近,如果其持股一直不动,随着近期ST华铁股价的大幅拉升,其浮亏幅度已从55%降至25%左右。更重要的是,ST华铁暂时摆脱了面值退市的危险。

“锈”迹斑斑,问题眼花缭乱

春晖股份→G春晖→春晖股份→*ST春晖→春晖股份→*ST春晖→春晖股份→华铁股份

这是ST华铁一串长长的曾用名,其间不乏劣迹斑斑的故事。

上市24年,保壳、借壳、重组、内幕交易、财务造假……ST华铁一系列的运作手法,眼花缭乱,持续不断,更是剪不断、理还乱。

此外,ST华铁近年来的劣迹,被监管一一揭示,令人瞠目结舌。

1

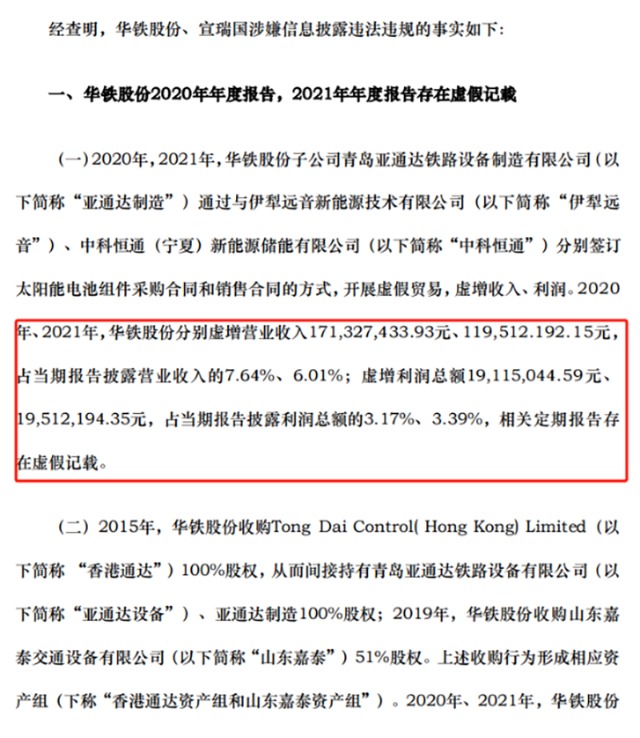

连续两年财务造假

据广东证监局此前下发的《行政处罚及市场禁入事先告知书》,2020年、2021年,ST华铁(原证券简称为华铁股份)子公司青岛亚通达铁路设备制造有限公司通过与伊犁远音新能源技术有限公司、中科恒通(宁夏)新能源储能有限公司分别签订太阳能电池组件采购合同和销售合同的方式,开展虚假贸易,虚增收入、利润。

两年时间,ST华铁分别虚增营业收入1.71亿元、1.2亿元,占当期报告披露营业收入的7.64%、6.01%;分别虚增利润总额约1911.5万元、1951.2万元,占当期报告披露利润总额的3.17%、3.39%,相关定期报告存在虚假记载。

2

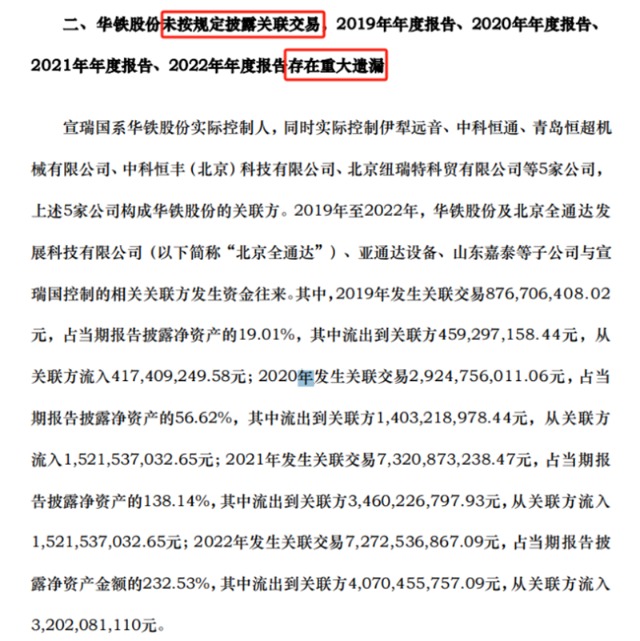

隐瞒关联交易

据上述告知书,2019年至2022年,ST华铁及北京全通达发展科技有限公司、青岛亚通达铁路设备有限公司、山东嘉泰交通设备有限公司等子公司与公司实控人宣瑞国控制的相关关联方发生资金往来,发生关联交易在当期净资产的占比分别为19.01%、56.62%、138.14%、232.53%。

ST华铁未按规定及时披露上述事项,也未在2019年至2021年年度报告中披露,未完整在2022年年度报告中披露,构成重大遗漏。

3

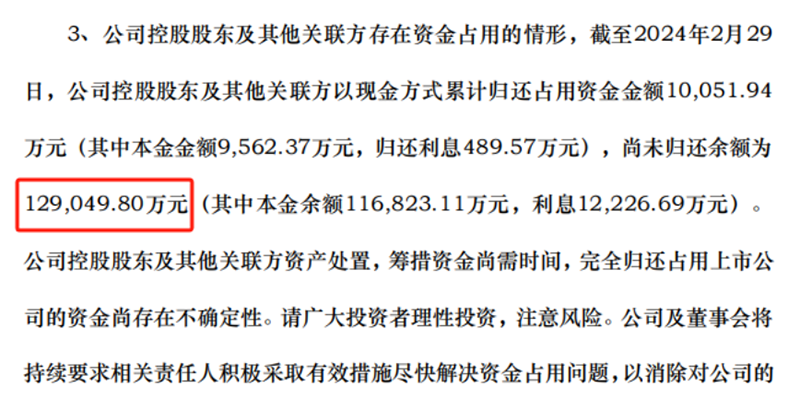

巨额资金被违规占用

据ST华铁最新披露,截至2024年2月29日,公司控股股东及其他关联方以现金方式累计归还占用资金金额1.01亿元(其中本金金额9562.37万元,归还利息489.57万元),尚未归还余额为12.90亿元(其中本金余额11.68亿元,利息1.22亿元)。

记者梳理发现,ST华铁控股股东违规占用公司资金始于2018年,也就是春晖股份(ST华铁前身)完成资产重组、收购香港通达之后的次年,此后便“滚雪球”式增长,一发不可收拾。

资料显示,2018年至2022年,ST华铁控股股东及实控人占用资金的数额分别为999.30万元、2.48亿元、3.21亿元、6.76亿元、12.64亿元,占最近一期净资产比例从0.24%急剧攀升至40.94%。

资金被违规占用、各项资产减值计提,ST华铁业绩也因此陷入泥淖——2022年,ST华铁净利润亏损12.07亿元。

ST华铁预计2023年亏损5.27亿元至6.27亿元。值得警惕的是,公司控股股东及其他关联方资金占用事项,对ST华铁的影响尚未包含在2023年度业绩预告中。ST华铁称,截至2024年1月底,尚无法判断该事项产生的资产减值风险。

监管重拳“打铁”,民事索赔获立案

如此劣迹斑斑,自然难逃监管的重罚。

对于上述违法违规行为,广东证监局拟对ST华铁以及相关负责人合计处罚2630万元。其中,广东证监局拟对ST华铁给予警告,并处以800万元罚款;拟对宣瑞国给予警告,并处以800万元罚款;拟对时任董监高张璇、王承卫、杨永林等十余人分别给予警告,并分别处以50万元至300万元之间不等的罚款。

此外,因宣瑞国作为ST华铁实际控制人,时任董事长、副董事长,组织、指使从事虚假业务、未按规定披露关联方和关联交易,严重扰乱证券市场秩序,违法情节严重,广东证监局拟决定对其采取终身市场禁入措施。

深交所随后也表示,后续将根据中国证监会行政处罚结果,依据本所《股票上市规则》的相关规定,对公司及相关责任人启动纪律处分程序。

随之而来的,还有民事索赔。

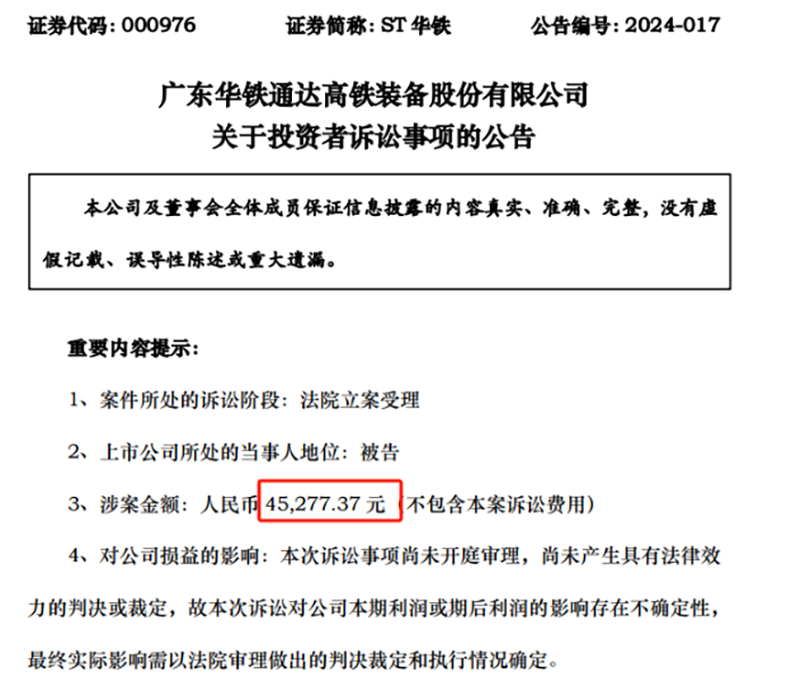

3月14日,ST华铁公告了一则投资者诉讼事项,涉案金额达4.53亿元,该案已获得法院立案受理。

近期,监管层频频发声,在加大退市力度方面,一方面,设置更加严格的强制退市标准,做到应退尽退;另一方面,完善吸收合并等政策,进一步拓宽多元退出渠道,也鼓励推动一些公司主动退市。

在严监管方面,提出要“严肃整治、严厉打击财务造假和侵占上市公司利益的违法违规行为”,同时,“对各种违法违规行为露头就打,对重点领域的重大违法行为重点严打。特别是一些触碰底线的,比如造假欺诈、操纵市场、内幕交易等违法行为,都要严厉打击。”

在“严监严管”的强烈信号下,逆势中“火中取栗”,是否会“引火烧身”?乱象中点“铁”成金海口股票配资平台,又是否会“偷鸡不成蚀把米”?不妨,拭目以待。